こんばんは、しろぽんです。

私たち夫婦の第1の目標である資産1000万円を作るために実際に新NISAで運用している方法や現在の経過を公開します。

その前に

“eMAXIS Slim 全世界株式(以下:オルカン)”と”eMAXIS Slim 米国株式(以下:米国株式)”について説明するね!

あっ!ちゃーくん!

《本記事でわかること》

- オルカンのメリット・デメリット

- 米国株式のメリット・デメリット

- オルカンと米国株式の相違点

- 上記を踏まえた上で私たちの運用方針

eMAXIS Slim 全世界株式(オルカン)とは

オルカンは、世界中の株式市場に広く分散して投資するための投資信託(インデックスファンド)です。

このファンドは、対象インデックスに採用されている日本を含んだ先進国やインドなどの新興国の株式への投資を行っています。

国別配分比率は、米国が約6割、先進国が約20%強、新興国(その他含む)が約20%弱となっています。

ファンドの運用方針やコスト(信託報酬など)が「目論見書」で確認できるので必ず目を通してみよう!

オルカンのメリット

まず、オルカンにどのようなメリットがあるのか見てみよう!

- カントリー分散が効いている:世界中の様々な国や地域の株式市場に広く分散して投資します。これにより、世界的な金融危機が起きたとしても、リスクを分散することができます。

- 多様な市場への投資:米国を含む世界中の主要な株式市場に投資するため、自身でのポートフォリオを組む必要がなく、米国、欧州、日本、新興国などの幅広い市場に投資することができます。

- 低コスト運用:eMAXIS Slimシリーズは、低コストで運用されています。他のアクティブファンドよりも運用費用が低く、投資家にとってコスト効率の高い選択肢となり、長期投資に向いています。

オルカンのデメリット

こんなに分散されているのにデメリットはあるの?

もちろんあるよ!

- 短期運用でのローリターン:投資属性は違いますが、デイトレーディングやレバレッジ・インバース型と同様に短期でリターンを得ることが難しいです。

- 米国の暴落:6割は米国に投資しているため、リーマンショック級の暴落が起きた際、比例して株価も下がる点が挙げられます。

eMAXIS Slim 米国株式とは

米国大型株で構成されるS&P500指数に連動することを目的としたインデックスファンドとなってます。

S&P500というのは、米国の代表的な株価指数であり、これから未来に向かって主要産業を担っていけるニューヨーク証券取引所等に上場している約500社で構成されたものを指します。

簡単にいうと、このインデックスファンドを購入するだけで、米国の大型企業500社に投資している事と同義。

米国株式のメリット

- 米国の成長を享受できる:米国の経済発展・成長に伴い、株主はその恩恵を受けることができることが最大のメリットであり、これに尽きます。

- 低コスト運用:こちらも、オルカンと同様に長期投資には嬉しい低コストで資産を運営してくれています。

なんと言っても経済・金融体制が安定していて、現時点で世界経済の中心にいる米国の成長と併せて恩恵を受けられるところだね。

米国株式のデメリット

- 1国集中投資:これに尽きます。投資におけるリスク分散についてはオルカンでも触れましたが、地域・国に対する分散の他にも、時間の分散、資産の分散が挙げられます。メリットも大きいですが、この先米国の経済発展が滞ったり、金融危機に陥った場合は比例して、資産も減ることも覚えておかなければなりません。

きゃー!!両者の特性やリスクもわかったけど、どちらに投資をして運用していいか分からないよ。

そうだね。投資の世界には正解がないように、それぞれ個人の投資指針を決めて実行していくしかないとしか言えないね。

オルカンと米国株式の運用実績

実際に、運用実績がどう推移しているのか、表を交えながら見ていきたいと思います。

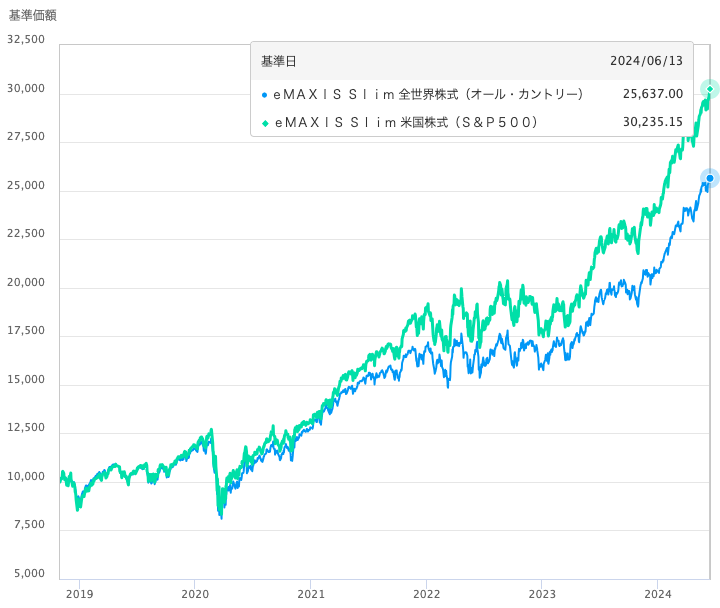

2018年10月から2024年6月までの運用推移グラフ

出典元:三菱UFJアセットマネジメントウェブサイト

(https://emaxis.am.mufg.jp/tool/compares/result.html?fund_cd_list=253425%26253266)

グラフを見てみると、「あれ?グラフの推移が似ている?」と思われた方もいるかもしれません。

これは、オルカンの構成比率の6割は米国に投資しているためです。

両ファンドはインデックスに連動するよう運用されているため、どうしてもS&P500の指数に引っ張られているんだろうなと私は思っています。

現状では、米国株式の方がオルカンに比べ約15%程度、基準価格が上回っています。

ただし、米国株式のデメリットにも挙げたように暴落局面を迎えた際には、このグラフが逆転する可能性もあります。

《表から読み取れること》

・オルカンよりも米国株式の方が利回りリターンが大きい

・暴落局面時は、分散が効いているオルカンの方が有利に動く

次の項目で運用している実際を掲載します。

私たちの運用方法とその実際

お待たせしました。私たち夫婦が運用している方法をお伝えします。

- 月3万円を定期積立設定

- オルカン:50%、米国株式:50%

なるほど!この構成にした理由はあるの?

根拠はないんだけど、、

- 少しでも分散を効かせたい(トータル米国比率:約8割)

- 興味心が強く、両ファンドがどう推移していくのか知りたい

どちらかに特化した方がいいと言う意見もあるけど、長期運用だし現状はこんな感じ。

あとはほったらかしでやるけど、年に1〜2回はリバランスの検討を行う予定です。

《運用推移》令和6年6月現在

需要があれば定期的に経過を報告していきます。

ここまでお付き合いありがとうございます。

次の記事でまたお会いしましょう。

コメント